La plusvalía municipal es un impuesto que se aplica en España sobre el incremento del valor de los terrenos de naturaleza urbana en el momento en que se transmiten. Este impuesto, también conocido por sus siglas IIVTNU (Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana).

En este artículo, vamos a profundizar en el concepto de la plusvalía municipal, en cómo se calcula en España y las exenciones que existen para no tener que pagar este impuesto.

¿Qué es la plusvalía municipal?

La plusvalía municipal es un impuesto que se aplica al aumento de valor de los terrenos urbanos cuando estos son transmitidos, vendidos, heredados o donados. Este impuesto no se aplica directamente sobre la propiedad en sí, sino sobre el valor del suelo.

La razón por la que existe la plusvalía municipal es que si una determinada propiedad ha experimentado una apreciación gracias a mejoras públicas o inversiones realizadas en la zona, será el dueño quien tenga que abonar este impuesto por el valor extra que ha adquirido el suelo.

Es importante destacar aquí que la plusvalía solo se cobra para los terrenos situados en las ciudades y no para las propiedades ubicadas en zonas rurales. Además, este impuesto suele venir junto con el Impuesto sobre ganancias de capital cuando se trata de vender un inmueble situado en España. En definitiva, la Plusvalía Municipal es un concepto clave dentro del ámbito fiscal nacional ya que permite recaudar fondos adicionales derivados del incremento del valor de los terrenos urbanizables situados dentro de nuestro país.

[xyz-ihs snippet=”ADS-in-post”]

¿Cuándo se paga la plusvalía municipal?

La plusvalía municipal es un impuesto dictaminado por el Ayuntamiento que los contribuyentes deben pagar cuando venden una propiedad. Esta obligación surge en el momento de la transmisión del inmueble, y para determinar su importe hay que analizar si se ha realizado alguna modificación o mejora durante el tiempo de titularidad, ya que influirá en la clasificación del inmueble como urbano o no urbanizado.

Una vez definido esta característica del inmueble, los particulares disponen de 30 días para abonar este impuesto al Ayuntamiento correspondiente. Si bien es cierto que hay ayuntamientos con plazos más largos para abonar este impuesto, lo recomendable es cumplir con el plazo temporal establecido y así evitar posibles problemas legales a futuro por incumplimientos.

Por lo tanto, antes de realizar la venta de un inmueble siempre hay que considerar los trámites pertinentes: ser conscientes de su situación legal respecto a las obras llevadas a cabro durante su periodo e posesión; calcular bien el importe; planear con antelación cómo se va a hacer frente al coste total; etcétera.

[xyz-ihs snippet=”ADS-in-post”]

Finalmente recordemos un último detalle importantísima: es necesario presentarse ante las oficinas municipales dentro del plazo indicado (o realizar la liquidación online en la web del ayuntamiento) y así evitar cualquier tipo de sanción posterior relacionada con dichos pagos pendientes.

Calcular la plusvalía municipal de un inmueble

La plusvalía municipal es un impuesto que se aplica sobre el valor del suelo de una vivienda. Para conocer este valor hay varias maneras: consultarlo en el ayuntamiento, verlo en el recibo del IBI o preguntando a un especialista en impuestos. El valor del suelo aumenta cada año y se multiplica por un tipo determinado por el ayuntamiento, basándose en los años de propiedad.

El porcentaje exacto que se cobrará como plusvalía depende también de otros factores, como la ubicación del suelo y las dimensiones del inmueble. Por ejemplo, los municipios con más de 100.000 habitantes tendrán un tipo impositivo entre el 20% y el 30%. Estas diferentes variables hacen que la cantidad total varíe entre inmuebles similares si están ubicados en localidades distintas; ya que tienen diferentes valores rentables para sus suelos respectivamente.

Es importante recordar que la plusvalía puede suponer cargas económicas significativas para los propietarios; por lo tanto hay que informarse bien antes de comprar o vender alguna vivienda para no incurrir en sorpresas desagradables al momento de liquidar los impuestos correspondientes.

[xyz-ihs snippet=”ADS-in-post”]

Aspectos importantes para el cálculo de la Plusvalía Municipal en España

- La plusvalía municipal se calcula a partir del valor del suelo de una vivienda. La base imponible de la plusvalía municipal se calcula en base a la plusvalía real o a un nuevo sistema objetivo.

- La plusvalía real se calcula en base a la diferencia entre el valor de adquisición y el valor de venta del terreno. Se puede obtener el valor del suelo en el ayuntamiento, en el recibo del IBI o preguntando a un especialista en impuestos.

- El valor del suelo aumenta cada año y se multiplica por un tipo que determina el ayuntamiento en función de los años de propiedad.

- El porcentaje exacto que se aplica depende del tiempo como propietario, la ubicación del suelo y el tamaño del inmueble.

- Los municipios de más de 100.000 habitantes tienen un tipo impositivo mínimo del 20% y un máximo del 30%.

- La plusvalía puede variar significativamente entre inmuebles similares si están ubicados en municipios diferentes debido a diferencias en los valores rentables de los suelos. Los Ayuntamientos pueden corregir hasta un 15% a la baja los valores catastrales del suelo en función de su grado de actualización.

- El sistema objetivo permite tributar en función de la plusvalía real obtenida en el momento de la transmisión de un inmueble.

- Si la plusvalía real es inferior a la resultante del método objetivo, el contribuyente puede aplicar la real.

- La base imponible del impuesto en el sistema objetivo es el resultado de multiplicar el valor catastral del suelo en el momento del devengo por coeficientes aprobados por los Ayuntamientos.

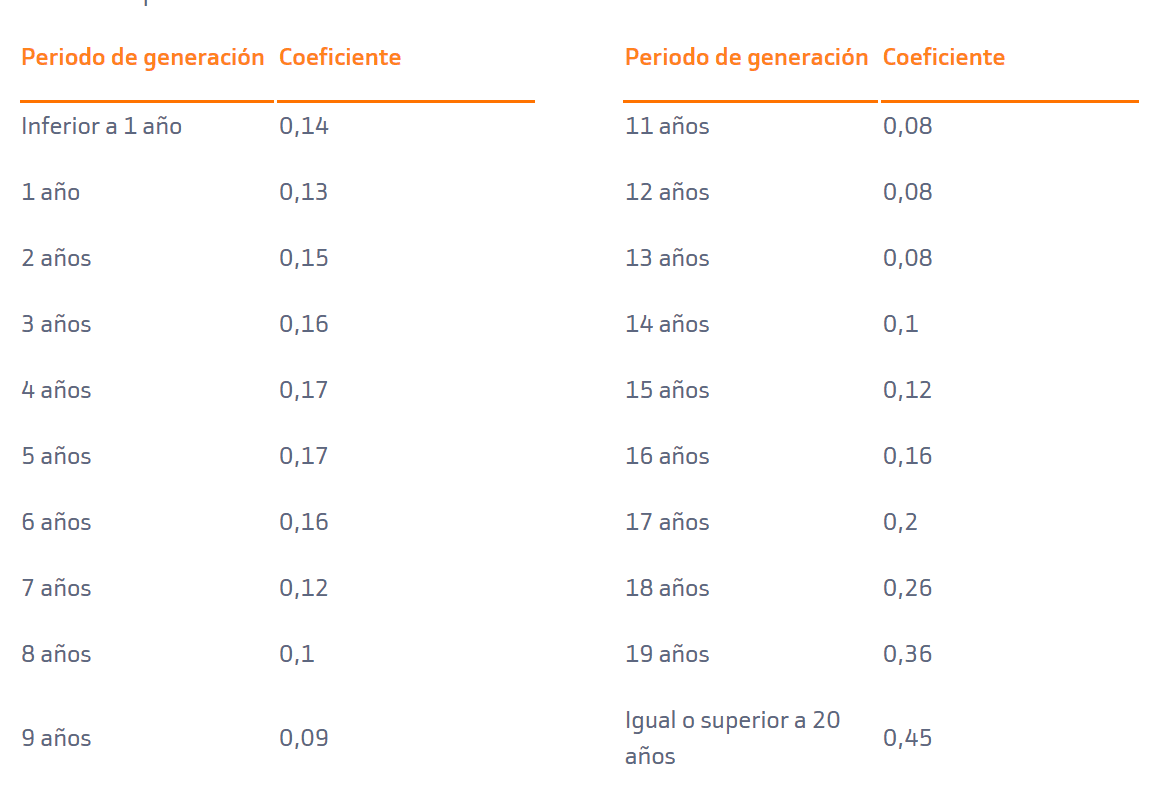

- Los coeficientes están en función del número de años transcurridos desde la adquisición del inmueble.

[xyz-ihs snippet=”ADS-in-post”]

Coeficientes por número de años desde la adquisición del inmueble

¿A quién le corresponde pagar la Plusvalía Municipal?

La plusvalía es un impuesto que se calculara sobre el aumento de valor experimentado por un inmueble entre la fecha en que fue adquirido y la fecha en que fue vendido. Por lo general, la persona responsable de pagar este impuesto suele ser el propietario o vendedor del inmueble, pero también existen excepciones.

Por ejemplo, si heredas una propiedad o recibes como donación el bien raíz, tú serás quien deba hacerse cargo de abonar dichos costes. Otra situación excepcional es cuando el vendedor sea no residente fiscal en España; en estos casos normalmente será el comprador quien deba asumir los gastos correspondientes a la Plusvalía.

[xyz-ihs snippet=”ADS-in-post”]

Además, los implicados pueden acordar entre ellos quién se hará cargo del mismo: ya sea por medio de deducirla directamente del precio final -de manera que cambie ligeramente- o acordando entre ambas partes distintas formas para abonarla con posterioridad al cierre de operación. Ocurra lo que fuera es importante recordar fijarse bien antes de firmar cualquier documentación siendo convenientemente asesorada para evitar inconvenientes posteriores.

Exenciones de la Plusvalía Municipal en España

El impuesto sobre plusvalía municipal es un tributo que grava la generación de plusvalías resultante de la transmisión de bienes inmuebles codificado en el Real Decreto-ley 26/2021 (el cuál adapta el texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004). Sin embargo, existen casos muy específicos en los cuales este impuesto puede ser exento.

Un listado detallando estos casos es el siguiente:

- Transmisiones entre cónyuges o a favor de sus hijos en casos de nulidad, separación o divorcio matrimonial: Esta exención se aplica cuando un cónyuge desea vender los bienes inmuebles a favor del otro cónyuge al momento en que estén formalizados un proceso legal comúnmente conocido como ‘divorcio’. De igual forma, se consideran exentas aquellas transmisiones hechas a favor de los hijos directamente relacionados con estas situaciones.

- Adjudicación de inmuebles a asociados de cooperativas de viviendas: Esta exención se aplica cuando unas determinadas cantidad personas buscan hacer uso colectivo del terreno para construir su propia residencia y rel descargo del impuesto, una vez adquirido el bien.

- Retención del usufructo por muerte del usufructuario o vencimiento del plazo establecido: El articulo 545 del Código Civil español prevé los casos en los cuales la retención se vuelve exenta despues de cumplido un periodo predeterminado al amparado bajo esta figura.

- Distribución de beneficios a causa del planeamiento urbanístico municipal: Cuando la Administración Pública desea realizar obras públicas comunes ejecutadas bajo sus propias leyes, también conocido como ‘Plan Urbanístico’ en el ámbito español, existen casos bajo los cuales los beneficios obtenidos por la generación de valor de la propiedad se encuentran exentas.

- Conversión de sociedades colectivas, limitadas o de otro tipo en anónimas: Cuando una sociedad realiza un proceso llamado ‘conversión’, consiste en manifestarse al público y pasar a ser parte del mercado financiero. En estos casos, posterior a la transmisión es posible que el impuesto sobre plusvalía municipal sea exento.

- Transmisiones de bienes inmuebles en zonas declaradas patrimonio histórico-artístico o de interés cultural: De igual forma que con la conversión mencionada anteriormente y para preservar este patrimonio tangible e intangible relacionado al sector cultural es posible solicitar una exención después de la transmisión.

- Transmisiones en casos de deuda hipotecaria: Una vez que se dicificen las situaciones relacionadas con la acción, esta será considerada tributariamente exenta dentro del ámbito español.

- La exención puede ser tramitada después de la venta si se demuestra que el valor del suelo o propiedad se devaluó o implicó pérdidas: Para aquellas personas/empresas que sientan haber incurrido en pérdidas monetarias como resultado de un convenio legalmente establecido, la Fiscalía General del Estado les ofrece la posibilidad a solicitar un descargo posteriormente a través del articulo 34.2 b).

- Transmisiones por parte del Estado y sus organismos autónomos, Comunidades Autónomas, Diputación y Municipio, entidades gestoras de la Seguridad Social, Instituciones benéficas, personas amparadas por convenios internacionales y Cruz Roja Española: Estos actores se ven exentados del impuesto en casos de transmisión.

[xyz-ihs snippet=”ADS-in-post”]

En síntesis, los casos anteriormente mencionados pueden ser comprendidos dentro de las excepciones con las que cuenta la Plusvalía Municipal para su descargo o exoneración. Asimismo, se recomienda leer detalladamente el texto legal vigente para un mayor entendimiento sobre el tema en cuestión.

Cómo tramitar un recurso de exención de la Plusvalía Municipal

- Presentar una instancia y documentación acreditativa de la transmisión y del motivo de la exención.

- Solicitar la exención en el ayuntamiento en el momento en que se produce la transmisión.

- Contar con un plazo de 30 días para presentar la solicitud en caso de actos “inter vivos” o de 6 meses para actos “mortis causa” (plazo que puede ser prorrogado hasta un año).

- En caso de deuda hipotecaria, presentar documentos adicionales que demuestren la vivienda habitual y la falta de medios de pago para saldar la hipoteca.